category:News and EventsRelease time:2023-09-13

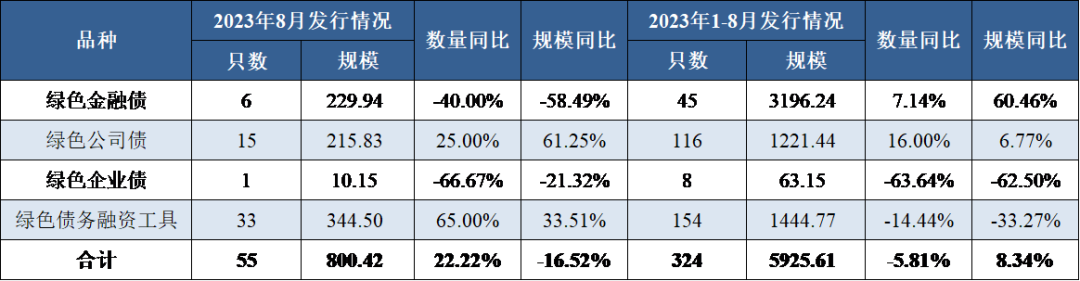

2023年8月,我国境内市场共计发行55只绿色债券,发行规模800.42亿元,其中碳中和债发行9只,发行规模141.68亿元,占到本月绿色债券发行总额的17.70%。截至2023年8月,中国境内市场贴标绿色债券累计发行规模约3.22万亿元,存量规模约达1.87万亿元。

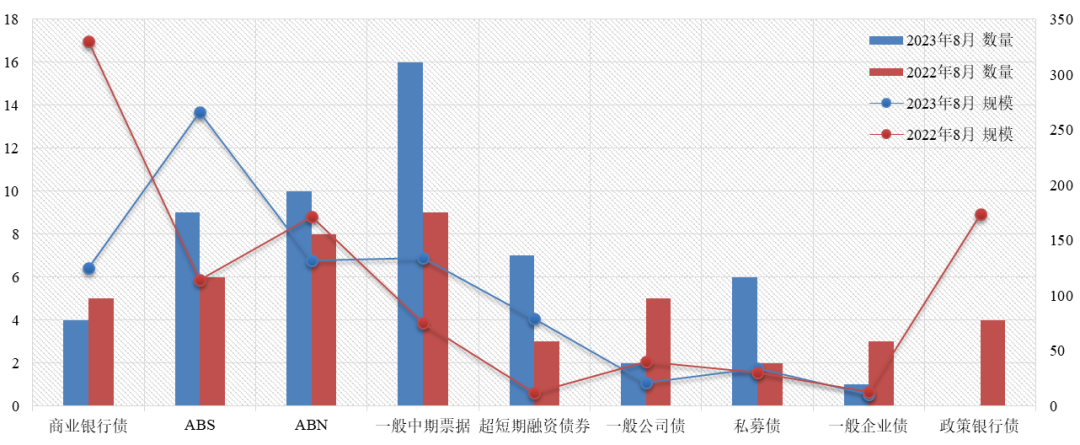

2023年8月,国内共51家发行人发行绿色债券55只,发行规模800.42亿元。绿色债券的发行数量同比增加22.22%,发行规模同比下降16.52%。从各类债券发行数量和规模看,绿色债务融资工具的发行数量和规模均为最高(33只,344.50亿元)。

2023年1-8月,中国境内累计发行324只绿色债券,发行规模5925.61亿元,发行数量同比下降5.81%,发行规模同比增加8.34%。

单位:只、亿元(下同)

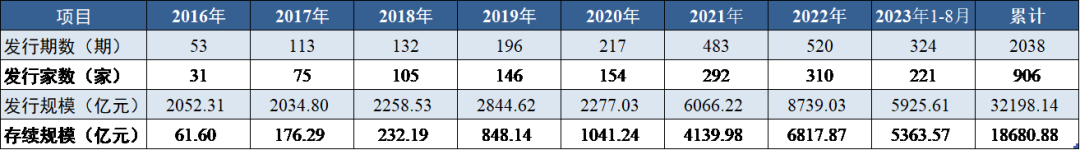

截至2023年8月,我国共发行绿色债券2038期,发行规模达32198.14亿元,存续规模为18680.88亿元。

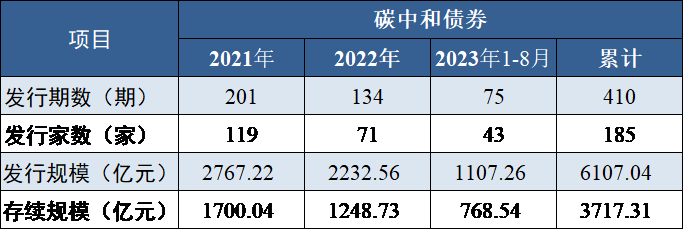

2023年8月,中国境内发行碳中和债券9只,发行规模141.68亿元,占到本月绿色债券发行总额的17.70%,发行规模环比下降18.16%,同比下降32.47%。截至2023年8月,中国境内市场碳中和债券累计发行410只,发行规模6107.04亿元。

(1)绿色债券发行券种分析

项目类型统计图 同比

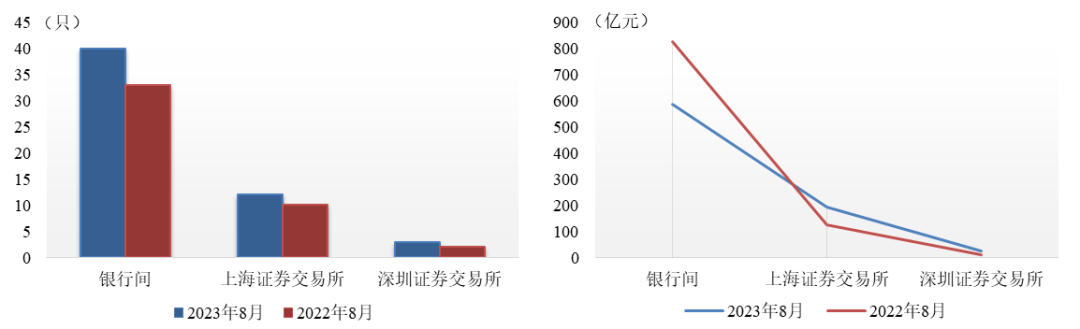

(3)绿色债券发行场所分析

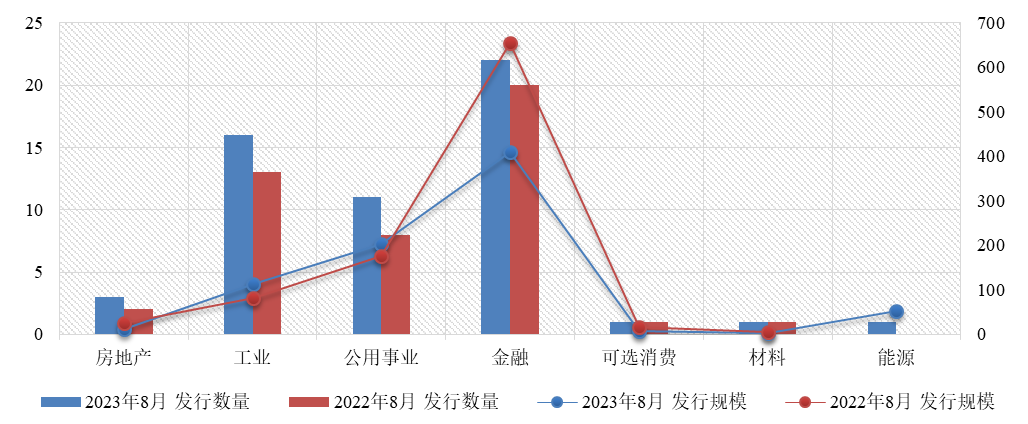

按照Wind所属行业分类划分,2023年8月,绿债发行主体行业仍然集中在金融、工业和公用事业领域。其中,金融领域累计发行22只绿色债券,发行规模408.99亿元;工业领域累计发行16只绿色债券,发行规模112.66亿元;公用事业领域累计发行11只绿色债券,发行规模202.57亿元。

较去年同期来看,工业、公用事业领域发行规模实现同比增加,增幅分别为37.31%、15.79%。金融、材料、房地产和可选消费行业发行规模同比下降,降幅分别为37.57%、40.00%、51.20%、52.12%。在涉及的行业类型中,本月绿色债券发行主体行业较去年同期还新增了能源行业(发行规模53.00亿元)。

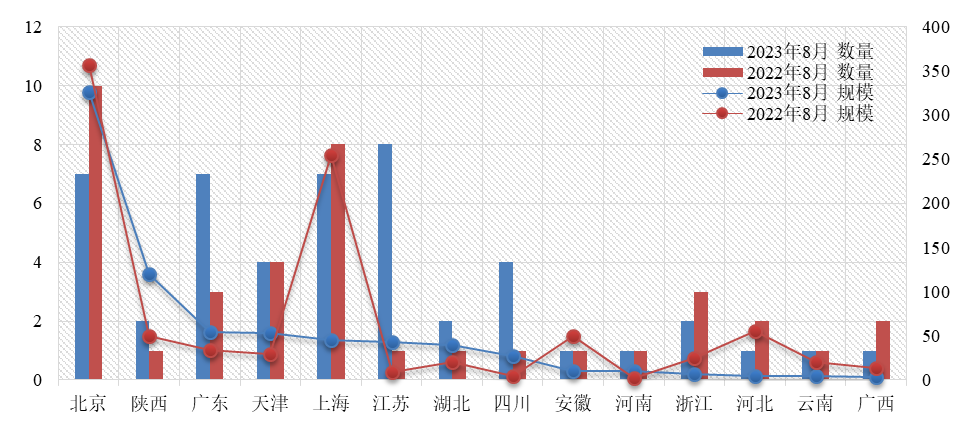

(4)绿色债券发行地区分析

图4 2023年8月绿色债券发行地区

(部分地区)统计图 同比

绿色债券发行场所主要为银行间市场,其次为上海证券交易所、深圳证券交易所。

具体来看:在发行数量上,银行间、上交所、深交所发行数量占发行总量的比例分别为72.73%、21.82%、5.45%;在发行规模上,银行间、上交所、深交所发行规模占发行总额的比例分别为73.04%、24.09%、2.87%。较上年同期来看,银行间、上交所、深交所发行的绿色债券数量均同比增加,增幅分别为12.21%、20.00%、50.00%;银行间发行的绿色债券规模同比降低,降幅为29.14%,上交所、深交所发行的绿色债券规模同比增加,增幅为55.70%、130.00%。

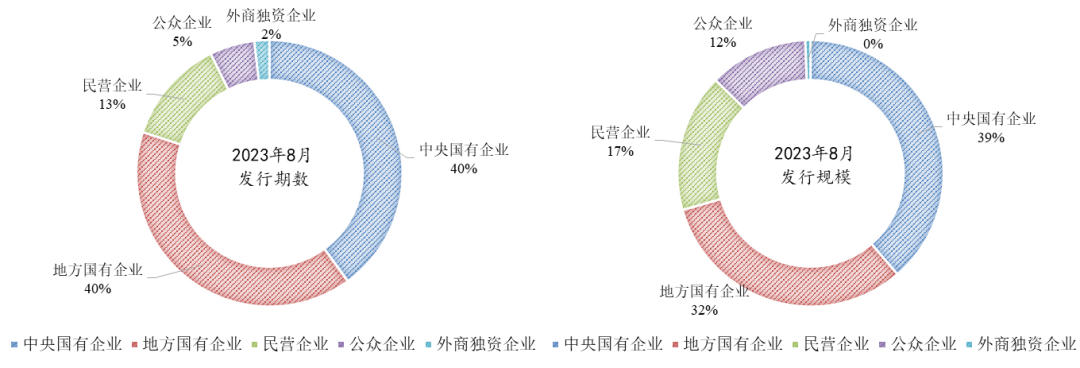

绿色债券发行主体仍以国有企业为主。从发行数量看,国有企业发行数量约占总发行只数的80%,其中地方国有企业和中央国有企业占比各为40%;从发行规模看,国有企业募集资金规模占总发行规模的71%,其中地方国有企业占总发行规模的32%,中央国有企业占总发行规模的39%。除国有企业外,本月绿色债券发行主体还涉及民营企业、公众企业、外商独资企业,发行数量占比分别为13%、5%、2%;发行规模占比分别为17%、12%、1%。

图6 2023年8月绿色债券发行

主体性质统计图 同比

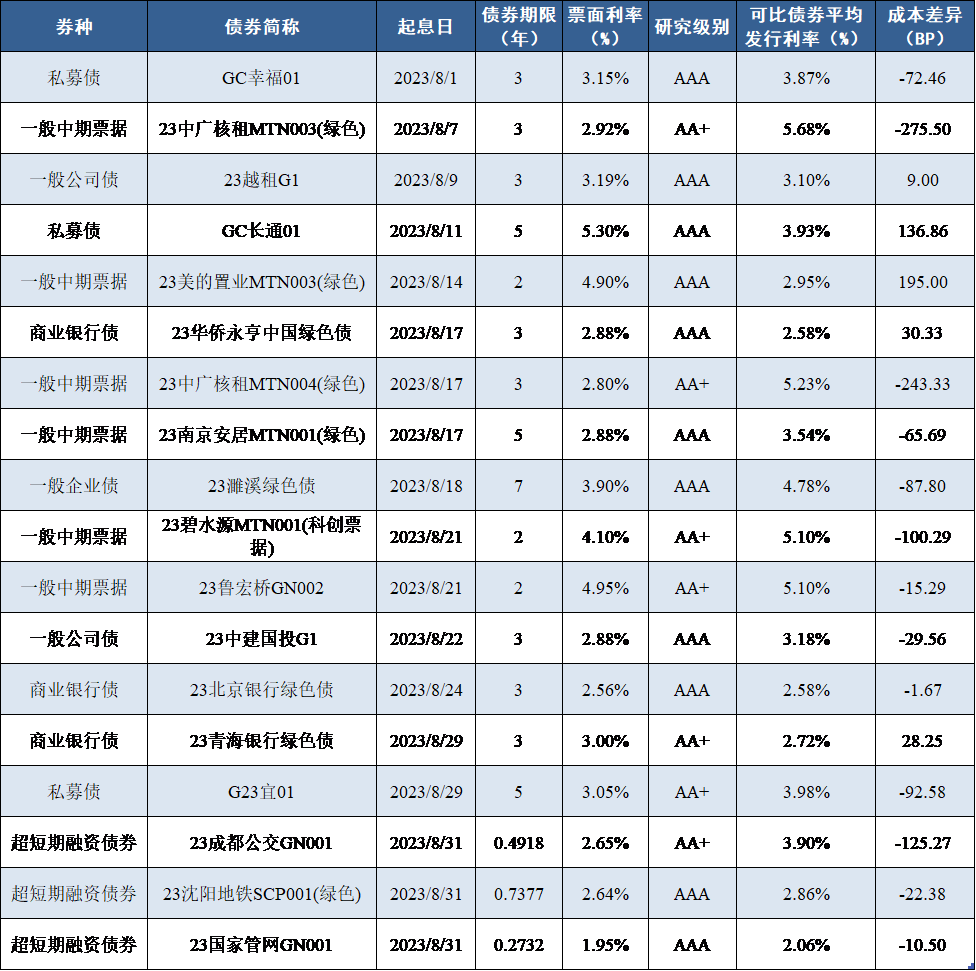

(7)绿色债券发行成本分析

注:1.资产支持证券包括银保监会ABS、证监会ABS及交易商协会ABN。

2.可比债券为绿色债券起息日前后各十五天内起息的同期限、同级别、同券种的非绿色债券,不包括中央汇金公司、中国铁路总公司发行的债券;短融及超短融按其主体级别进行对比分析,其他债券按照债项级别;不包含可续期债券。

8月22日,国家发展改革委等十部门印发《绿色低碳先进技术示范工程实施方案》。《方案》提出要加强金融税收政策支持,积极发挥碳减排支持工具作用,引导金融机构为符合条件的项目提供资金支持,鼓励各类金融机构按照市场化法治化原则加大对示范工程融资支持力度。创新投融资方式,加强气候投融资等绿色金融和转型金融产品对示范项目的支持力度。

8月25日,生态环境部等八部委发布《关于深化气候适应型城市建设试点的通知》,鼓励2017年公布的28个气候适应型城市建设试点继续申报深化试点,同时也进一步明确试点申报城市一般应为地级及以上城市,鼓励国家级新区进行申报。《通知》将“完善城市适应气候变化治理体系”列为重点任务之一,提出要完善适应气候变化相关财政、金融、科技等支撑保障机制和配套政策。

中国气候投融资联盟在京成立。8月6日,在相关部委支持指导下,北京绿色交易所与北京绿色金融协会联合气候投融资试点地区及金融投资机构、能源环境类企业、第三方服务机构等各类利益相关方,在京共同发起成立“中国气候投融资联盟”。成立中国气候投融资联盟,旨在推动气候投融资目标加速实现,凝聚气候投融资生态圈强大合力,协同推进中国气候投融资工作,积极探索和拓展企业融资渠道,创新开发与气候效益相挂钩的金融产品和服务,推动气候友好型项目与资金的高效对接,解决信息不对称、资金与项目错配等问题,着力打造面向全国的气候投融资综合服务平台。

央行:持续支持普惠金融、绿色低碳等重点领域和薄弱环节。8月4日,国家发展改革委、财政部、中国人民银行、国家税务总局联合召开新闻发布会,人民银行货币政策司司长邹澜表示,下一阶段,人民银行将认真落实中央政治局会议部署,发挥好货币政策总量和结构双重功能,继续实施好存续的工具,对结构性矛盾仍然突出领域,延续实施期限,多措并举巩固政策成效,必要时还可再创设新的工具,持续支持普惠金融、绿色低碳等重点领域和薄弱环节。其中支持绿色低碳发展,并行实施碳减排支持工具和支持煤炭清洁高效利用专项再贷款,激励和引导更多金融机构以市场化方式支持绿色低碳发展。